今回の子連れハワイ旅。

ハワイといえばJCBカード。

JCBカードを保有しているだけで様々な特典が受けられます。

例えば、アラモアナショッピングセンター。総合案内所でJCBカードを提示するとクーポンブックがもらえます。様々な店舗で10〜15%引きなどの特典が受けられます。

またワイキキからアラモアナセンターまでのワイキキトロリーピンクラインも乗車賃無料となります。

ワイケレプレミアムアウトレットでディスティネーションパスポートがもらえます。このクーポンブックでアウトレット価格からさらに割引となりかなりお得にショッピングできます。

他にもワイキキ周辺ではJCBラウンジがありますので、小さな子連れ旅はショッピング途中でラウンジで子供達に離乳食をあげたりトイレ休憩をしたりと大変便利です。(JCBラウンジは大人の飲食は禁止です。)

『JCBクレジットカードを作ろうと思うんだけど、種類がたくさんありすぎてどれを作って良いかわからない!』

って方も多いかと思います。私も実際そうでした。JCBカードの種類はなんと174種類!!!この中から選ぶのは至難の業です。JCBカードどこでつくったらどうのような特典が受けられるか、私なりに検証してみました。

JCBは日本唯一の国際ブランドです。JCBのクレジットカードには大きく分けて以下の2種類があります。

- プロパーカード:JCBが直接発行しているカード

- 提携カード:JCBと提携し、JCBのライセンスを借りて発行しているカード

特徴はそれぞれ以下の通りです。年会費無料のカードを探すならば、JCBの提携カードから探すことをおすすめします。

JCBのプロパーカードはJCBオリジナルシリーズと呼ばれ、様々な特典が付帯します。

例えばJCBはディズニーリゾートとの提携に力を入れており、他のカード発行会社から発行されているカードではあり得ないようなディズニー関連のサービスを取り扱っています。

そのほかにもJCBのプロパーカードは通常0.5%のポイント還元率ですが、以下の店舗ではポイントがお得になります。

- イトーヨーカドー:ポイント3倍

- セブン-イレブン:ポイント3倍

- スターバックス:ポイント5倍

- Amazon.co.jp:ポイント3倍以上

- 昭和シェル石油:ポイント2倍

JCBのプロパーカードで完全年会費無料のカードは次の6枚です。

| カード名 | 申し込み資格 | 特徴 |

| 『JCB CARD EXTAGE』 | 18歳〜29歳 | 5年間しか持てない。更新後は『JCB一般カード』へ切り替えとなる |

| 『JCB CARD W』 | 39歳以下 | 基本ポイント還元率1% |

| 『JCB CARD W plusL』 | 39歳以下 | 基本ポイント還元率1%。女性向けサービスが豊富 |

| 『JCB LINDA』 | 18歳以上 | 女性向けサービスが豊富 |

| 『JCB EIT』 | 18歳以上 | 基本ポイント還元率1%。リボ払い専用カード。 |

| 『JCB CARD R』 | 18歳以上 | 最高ポイント還元率2%。リボ払い専用カード。 |

最もスタンダードな『JCB一般カード』の年会費は1,250円(税抜)となっており、年会費無料にするためにはWEB明細に登録し、年間50万円以上利用する必要があります。

プロパーカードは大手発行の安心感とJCBオリジナルシリーズの特典が欲しい方におすすめです。しかし、審査は他の提携カードと比較すると若干難しくなっています。

JCBからJCBのライセンスを借りて、各発行会社が発行しているカードです。

そのため、年会費、特典、審査基準もカードの発行会社によって違いますが、年会費無料のカードも非常に多いです。

年会費無料のJCBカードを探すならば、提携カードから探すことをおすすめします。

JCBのクレジットカードを紹介する際に欠かせないのが、JCBのプロパーカードである「JCBカード」です。この章では以下の流れでおすすめの「JCBカード」を紹介していきます。

- 還元率1%以上『JCB CARD W』『JCB CARD W plusL』

- 最もスタンダード『JCB一般カード』

- 女性向け『JCB LINDA』

- 20代向けゴールドカード『JCB GOLD EXTAGE』

- ステータスカード『JCBゴールド』

- 招待不要のプラチナカード『JCBプラチナ』

この章を読むことで「JCBカード」を検討している方はどのカードを選ぶべきかがきちんとわかります。

Contents

還元率1%以上『JCB CARD W』『JCB CARD W plusL』

『JCB CARD W』『JCB CARD W plus L』は39歳以下の人が作れるJCBが直接発行している年会費無料でポイント還元率1%のカードです。

また、JCBオリジナルシリーズ優待店に指定されている下記のような店舗では最高5.5%のポイントが還元されます。

- スターバックス:5.5%(基本1%+優待店ボーナス4.5%)

- セブン-イレブン:2%(基本1%+優待店ボーナス1%)

- Amazon:2%(基本1%+優待店ボーナス1%)

以上のようにスターバックスやセブンイレブン、Amazonでの買い物が多い方には特におすすめのカードです。

※『JCB CARD W plus L』は女性向けサービスが豊富なカードです。

『JCB CARD W』『JCB CARD W plus L』公式ページ:

最もスタンダード『JCB一般カード』

『JCB一般カード』は日本で唯一の国際ブランドJCBが自社で発行するカードです。そのため、知名度も非常に高く日本で最も会員数の多いカードです。

このカードは年会費初年度無料ですが次年度以降は1,250円(税抜)かかるJCBの一般カードです。

このカードのポイント還元率は0.5%ですが、JCBオリジナルシリーズのクレジットカードなので以下の店舗でポイントがお得になります。

- イトーヨーカドー:ポイント3倍

- セブン-イレブン:ポイント3倍

- スターバックス:ポイント5倍

- Amazon.co.jp:ポイント3倍以上

- 昭和シェル石油:ポイント2倍

また、海外旅行保険も以下のように付帯しています。

| 付帯条件 | 利用付帯 |

| 傷害死亡・後遺障害 | 最高3,000万円 |

| 傷害治療費用 (1事故の限度額) |

100万円 |

| 疾病治療費用 (1疾病の限度額) |

100万円 |

| 賠償責任 (1事故の限度額) |

2,000万円 |

| 携行品損害 (1旅行中かつ1年間の限度額) |

20万円 [自己負担:1事故3,000円] |

| 救援者費用 (1年間の限度額) |

100万円 |

大手発行の安心感があり、バランスのとれたカードなのでどのカードにするか迷った方はこのカードがおすすめです。

『JCB一般カード』公式ページ:

女性向け『JCB LINDA』

『JCB LINDA』は8種類の可愛いデザインからカードを選ぶことができます。年会費は無料で基本的なポイント還元率は0.5%です。

このカードはデザインの可愛さだけでなく、貯まったポイントはドライヤーなどの女性にとって嬉しい商品と交換可能です、また、その他にも様々な参加企業から提供される特典や商品が当たるキャンペーンを毎月開催しています。

出典:JCB

また、他のJCBカード同様海外旅行保険やショッピング保険も付帯し、さらに『JCB LINDA』や『JCB CARD W plus L』の保有者限定で入会できる、選べる女性保険「お守リンダ」は女性特定がん限定手術保険など女性にとって非常に嬉しい内容となっています。

『JCB LINDA』公式ページ:

20代向けゴールドカード『JCB GOLD EXTAGE』

『JCB GOLD EXTAGE』は20代向けのゴールドカードです。20歳以上29歳以下の方が作ることができ、『JCB GOLD EXTAGE』の初回更新時(5年後)、審査のうえ自動的に『JCBゴールド』へ切り替えとなります。

このカードは初年度の年会費は無料ですが、翌年以降は3,000円(税抜)かかります。主な特典としては国内の主要空港内に加え、ハワイ・ホノルル国際空港内の空港ラウンジが年中無休・無料で利用することができます。

また、ショッピング保険も最高200万円まで補償してもらえ、海外旅行保険も以下のように付帯するなど保険内容も申し分ないです。

| 付帯条件 | 利用付帯 |

| 傷害死亡・後遺障害 | 最高5,000万円 |

| 傷害治療費用 (1事故の限度額) |

200万円 |

| 疾病治療費用 (1疾病の限度額) |

200万円 |

| 賠償責任 (1事故の限度額) |

3,000万円 |

| 携行品損害 (1旅行中かつ1年間の限度額) |

50万円 [自己負担:1事故3,000円] |

| 救援者費用 (1年間の限度額) |

200万円 |

将来的にゴールドカードを持ちたいと考えている方にはおすすめのカードです。

『JCB GOLD EXTAGE』公式ページ:

ステータスカード『JCBゴールド』

『JCBゴールド』はステータスが高く、誰に見られても恥ずかしくないカードです。また、ワンランク上の『JCBゴールド ザ・プレミア』やそのさらに上の『JCBザ・クラス』を目指すこともできます。

このカードは初年度の年会費は無料ですが、翌年以降は10,000円(税抜)かかります。主な特典としては国内の主要空港内に加え、ハワイ・ホノルル国際空港内の空港ラウンジが年中無休・無料で利用することができます。

また、ショッピング保険も最高500万円まで補償してもらえ、海外旅行保険も以下のように付帯し、国内・海外航空機遅延保険も付いてきます。

| 付帯条件 | 「自動付帯(※一部利用付帯)」 |

| 傷害死亡・後遺障害 | 最高1億円 |

| 傷害治療費用 (1事故の限度額) |

300万円 |

| 疾病治療費用 (1疾病の限度額) |

300万円 |

| 賠償責任 (1事故の限度額) |

1億円 |

| 携行品損害 (1旅行中かつ1年間の限度額) |

50万円 [自己負担:1事故3,000円] |

| 救援者費用 (1年間の限度額) |

400万円 |

さらに指定のお店での会計が最大20%割引になるグルメ優待や、指定の方法で東京ディズニーリゾートへの旅行代金を支払うとポイントが5倍になるなどの特典も利用できます。

『JCBゴールド』公式ページ:

招待不要のプラチナカード:『JCBプラチナ』

『JCBプラチナ』はJCBが直接発行している招待なしで申し込めるプラチナカードで、年会費も25,000円(税抜)と誰にでも広くおすすめできるカードです。

業界でも最高クラスの評判を誇る非常に質の高いコンシェルジュサービスを始め、プライオリティパス、指定の高級レストランを2名以上で予約して利用すると1名分無料など多くのサービスが付帯しています。

また、ショッピング保険も最高500万円まで補償してもらえ、海外旅行保険も以下のように付帯し、国内・海外航空機遅延保険も付いてきます。

| 付帯条件 | 自動付帯 |

| 傷害死亡・後遺障害 | 最高1億円 |

| 傷害治療費用 (1事故の限度額) |

1,000万円 |

| 疾病治療費用 (1疾病の限度額) |

1,000万円 |

| 賠償責任 (1事故の限度額) |

1億円 |

| 携行品損害[自己負担:1事故3,000円] (1旅行中かつ1年間の限度額) |

100万円 |

| 救援者費用 (1年間の限度額) |

1,000万円 |

ただ、唯一の弱点として手荷物無料宅配サービスが付かないですが、年会費、サービスともに非常に魅力的な一枚です。

『JCBプラチナ』公式ページ:

参考:招待制のJCBカード

以下のカードは自分から申し込むことができませんが、JCBのカードの中でも非常にステータスの高いカードです。

まず、『JCBゴールド ザ・プレミア』の招待を得るためには『JCBゴールド』を返済の遅滞などなく利用し続ける必要があります。

準プラチナカード:『JCBゴールド ザ・プレミア』

『JCBゴールド ザ・プレミア』は『JCBゴールド ザ・プレミア』のサービス年会費が5,000円(税抜)と『JCBゴールド』のカード年会費が10,000円(税抜)がかかります。

世界約130の国や地域、約500の都市で1,200か所以上の空港ラウンジを無料で利用できるプライオリティパスを利用できたりと、その他のプラチナカードにも見劣りしないサービスが受けられるので準プラチナカードとも言われています。

『JCBゴールド ザ・プレミア』の招待を受けるためには『JCBゴールド』を入手し、2年連続で年間100万円以上カードを利用しましょう。

『JCBゴールド』公式ページ:

ステータス最高峰:『JCBザ・クラス』

『JCBザ・クラス』はJCBブランド最高峰のブラックカードです。入会するには招待が必要となっており、選ばれた方のみ所有する事ができるカードです。

ステータスは十分高いのですが、年会費も50,000円(税抜)で他のブラックカードに比べて安いです。

ただ、このカードは他のブラックカードよりも優れている点として以下の3点が挙げられます。

- 「東京ディズニーリゾート・パークチケットとギフトカード」「USJ スタジオ・パスとギフトカード」のいずれかを合計約2万5千円相当が年に1度もらえる。

- 東京ディズニーランドにある会員専用レストラン(クラブ33)で食事ができる。

- 秘書のようなコンシェルジュサービスがつく

手荷物無料宅配サービスが付きませんが、基本的にはサービス、ステータスともに申し分ないです。

招待を受けるためには『JCBゴールド』または『JCBプラチナ』を持って年100万円以上、累計で1,000万円〜1,500万円を利用しましょう。

※他のページには医療従事者向け優待ページからの申し込みや、直接JCBに連絡をして申し込みをして作れたという古い情報が載っていますが、2019年現在ではこれらの申し込み方法はできなくなっています。

『JCBゴールド』公式ページ:

https://www.jcb.co.jp/promotion/ordercard/os/

『JCBプラチナ』公式ページ:

2. 年会費無料でポイント還元率も高いおすすめのJCBカード

年会費無料のカードを利用している限り、クレジットカードを作っても損をすることがないのでおすすめです。

この章ではまず全JCBカードの中から年会費無料でおすすめのJCBのクレジットカードを紹介します。

そしてその中から以下の3つのポイントに優れたJCBのカードを紹介していきます。

- ポイント還元率

- 海外旅行保険

- 審査難易度

以下が全JCBカードの中から選んだ年会費無料でおすすめのJCBのクレジットカード10枚です。

| カード名 | ポイント還元率 | 海外旅行保険 | 審査難易度 |

| 『リクルートカード』 | ◎ | ○ | ○ |

| 『P-one Wiz』 | ◎ | × | ○ |

| 『楽天カード』 | ○ | ◎ | ○ |

| 『Orico Card THE POINT』 | ○ | × | ○ |

| 『ライフカード』 | △ | × | ◎ |

| 『マジカルクラブTカードJCB』 | △ | × | ◎ |

| 『セディナカードJiyu!da!』 | △ | × | ◎ |

| 『Yahoo! JAPANカード』 | ○ | × | ◎ |

| 『イオンカード』 | △ | × | ◎ |

| 『セゾンカードインターナショナル』 | △ | × | ○ |

この章では上記の中から、最もバランスのとれたおすすめの『リクルートカード』を紹介します。

また、「海外旅行保険」「審査難易度」の面ではもっと優れたカードがあるため、次章以降は各項目ごとにおすすめの年会費無料のおすすめJCBカードを紹介します。

『リクルートカード』

『リクルートカード』は全ての年会費無料カードの中で1.2%という最高クラスのポイント還元率です。

さらに、下記のようなリクルートグループではより多くのポイントをもらえます。

- 4.2%:ポンパレモール

- 3.2%:じゃらんnet・Hot Pepper Beauty・ホットペッパーグルメ(ホットペッパーお食事券)

たまったポイントはリクルートグループのサービス利用時に1ポイント=1円から使うこともできますし、Pontaポイントに交換することでローソンなどPonta提携店舗での利用やJALマイルに交換できるので、使い勝手が良いです。

カードに付いている海外旅行保険は旅行代金の一部をクレジットカードで支払うことで、傷害・疾病治療費用が100万円と年会費無料カードの中ではトップクラスに良い条件なので海外でも役に立ちます。

『リクルートカード』公式ページ:

3. 海外旅行保険の充実したJCBカード

この章では付帯している海外旅行保険の条件が良いJCBのカードを紹介します。

通常、年会費無料の一般カードで良い条件の海外旅行保険が付帯しているカードは数えるほどしかありませんが、この章で紹介する『楽天カード』はその中でも最も条件の良いカードです。

クレジットカードの保険条件の紹介にはよく「最大5,000万円補償」と大きく表示・広告されていることが多いですが、この補償金額はほとんど使う機会のない事故による死亡や後遺障害についてです。

海外では病気や怪我で通院や入院をすると非常に高額の治療費がかかる可能性が高く利用する機会も多いため、海外旅行保険で最も重要な保険は傷害・疾病保険です。

そのため、海外旅行保険目的でクレジットカードを持つのであれば、傷害・疾病保険の補償金額が高いカードを選びましょう。

ただし、海外旅行保険は付帯しますが、JCBのカードは海外ではアジア圏、ハワイ、グアムなどでしか利用できないので注意しましょう。

『楽天カード』

『楽天カード』はポイント還元率1%、年会費無料のカードで条件の良い海外旅行保険も付帯しています。海外旅行保険の内容は以下のようになっています。

| 付帯条件 | 利用付帯 |

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 (1事故の限度額) |

200万円 |

| 疾病治療費用 (1疾病の限度額) |

200万円 |

| 賠償責任 (1事故の限度額) |

2,000万円 |

| 携行品損害 (1旅行中かつ1年間の限度額) |

20万円 [自己負担:1事故3,000円] |

| 救援者費用 (1年間の限度額) |

200万円 |

さらに、楽天市場ではよりお得に最大3%のポイント還元を受けることができ、マクドナルドやPRONTOなどの街中の加盟店で利用することで2%のポイントが還元されるので非常にお得です。

また、通常ポイントは2018年9月12日(9月27日お支払い分)より1ポイント1円として月に最大50万ポイントまでカードの利用代金の支払いに利用できるようになったので、もっと使い勝手が良くなりました。

『楽天カード』公式ページ:

参考情報:持っているだけで保険が付く条件ならこのカードがおすすめ!

上記のように『楽天カード』に付く海外旅行保険の条件は年会費無料のJCBカードの中では最も良いです。

しかし、いちいち旅費に関する支払いをしないと保険が適用されない「利用付帯」という条件なので面倒です。

『JCB CARD W』『JCB CARD W plus L』は『楽天カード』に比べて少し補償金額が下がりますが、持っているだけで保険の対象となる「自動付帯」という条件なので便利であり、JCBのプロパーカードなのでいざという時のサポートも安心できるのでおすすめです。

『JCB CARD W』『JCB CARD W plus L』公式ページ:

https://www.jcb.co.jp/promotion/ordercard/w/

40歳以上の方は『JCB EIT』を選んでください。

4. 審査が不安な方におすすめのJCBカード

この章では過去に返済を滞納してしまった方や他社の審査に落ちてしまい、クレジットカードの審査に不安な方におすすめのカードを紹介します。

『マジカルクラブTカードJCB』

『マジカルクラブTカードJCB』は通販会社のニッセンのグループ会社が発行している年会費無料のカードで、自己破産後に最初に申し込んで作れたという口コミがいくつもある年会費無料のカードです。

ポイント還元率は0.5%ですが、使い勝手の良いTポイントが貯まることに加えて、月3万円以上の利用で2倍になり1%のTポイントが貯まります。

Tポイント提携先のお店やサービスをよく使う方には非常にお得です。

『マジカルクラブTカードJCB』公式ページ:

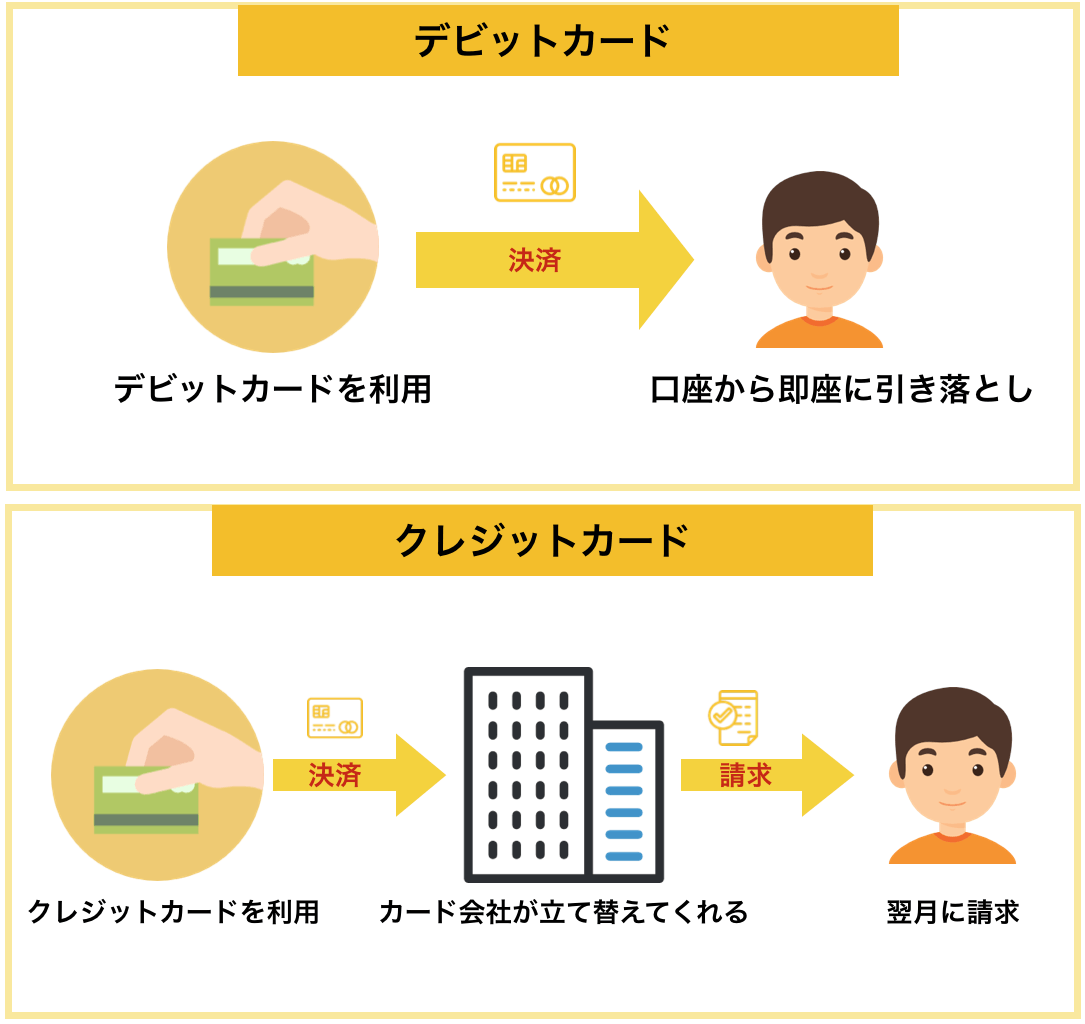

参考:デビットカード

デビットカードは審査なしで作ることができます。そのため、年齢などの条件さえ問題なければ誰でも作ることができます。

デビットカードとはクレジットカードと同様にVISAなどの支払い機能を兼ね備えたカードで、ネット決済やお店での決済が可能です。

しかし、以下のようにクレジットカードは利用した際に翌月以降に請求がきますが、デビットカードはクレジットカードと違って利用すると即座に利用金額が銀行口座から引き落とされる即時決済です。

上記のように、デビットカードで利用するのは自分の口座の中のお金で、基本的にお金を借りるような状態になることがありません。

そのため、どうしてもクレジットカードが作れないという方にはデビットカードもおすすめです。

以下のカードは最もおすすめのVISAのデビットカードですが、もっと詳しくデビットカードについて知りたい方は「全43枚からプロが選ぶシーン別おすすめデビットカード10選」にておすすめのカードを紹介しているので参考にしてください。

『楽天銀行デビットカード』

『楽天銀行デビットカード』は楽天銀行が発行する年会費無料のデビットカードです。発行条件が日本在住で中学生を除く16歳以上の方となっており、15歳以上でない点に注意しましょう。

このカードはポイント還元率が1%となっており他のデビットカードのポイント還元率が0.2%程度だと考えればかなりの高還元です。

そのため、JCBのデビットカードの中で最もおすすめの1枚です。

『楽天銀行デビットカード』公式ホームページ:

5. JCBの国際ブランド徹底比較

最後にそもそもJCBはどういった国際ブランドなのかを紹介したいと思います。

国際ブランドとはJCBのような、カードでの支払いの決済を24時間世界中どこでも利用可能にするシステムを提供している会社を指します。

一般的に以下のようなロゴがカードの右下にあります。これらを7大国際ブランドと言います。

以下に各ブランドの規模が一目で分かる徹底比較表を載せます。

| ロゴ | 会員数 | 加盟店舗数 | シェア率 | ポイント | 代表的なカード | |

| JCB |  |

○ | 国内◎・国外△ | 5位 | 日本国内シェアNo.1 | 『JCB一般カード』 |

| VISA |  |

◎ | 国内◎・国外◎ | 1位 | 世界各地で高確率で使用可能・Apple Payの利用に制限あり | 『三井住友VISAクラシックカード』 |

| Mastercard |  |

◎ | 国内◎・国外◎ | 2位 | 海外利用時の為替手数料が最安値になりやすい | 『UCカード(一般カード)』 |

| AMERICAN EXPRESS |  |

○ | 国内◎・国外○ | 4位 | ステータスの高い国際ブランド | 『アメリカン・エキスプレス・カード』 |

| DinersClub |  |

不明 | 国内◎・国外○ | 6位 | 「食」関連のサービス充実 | 『ダイナースクラブカード』 |

| 銀聯(UnionPay) |  |

◎ | 国内△・国外○ | 3位 | 中国でのシェアNo.1 | 『Trip.comグローバルカード』 |

| DISCOVER |  |

△ | 国内◎・国外○ | 7位 | アメリカ中心のブランドで、日本国内では作れない | 日本で発行できるカードなし |

上記のように、JCBのカードは海外での利用に不安はあるものの国内で利用できるお店が一番多いので、日本での利用が中心な方におすすめです。

JCBのメリット

JCBの国内シェアは群を抜いてNo.1なので国内で利用できるお店が多いです。

また、JCBはApple Payを制限なく使えます。

Apple Payとは自分のクレジットカードを iPhoneに取り込み、コンビニや駅の改札で決済を可能にしてくれるサービスです。

出典:Apple

JCBのデメリット

JCBは世界的な知名度はまだまだ低く、世界シェア率も5位なので海外では使えないことがデメリットです。しかし、ここ数年でアジアをはじめ米国でも利用できるお店が増えてきました。

理由としてはAMERICAN EXPRESS、Diners Club、銀聯、Discoverとの業務提携が大きいです。この提携によって双方のカードリーダーでどちらのカードも読み取れるようになりました。

また、海外でのキャッシングに関しても、Mastercard同様にCirrusのマークがあるところではキャッシングを行えます。

さらに最近では「たびらば」で、JCB会員だけのサービスを紹介したり、会員限定のチケット先行販売や割引チケットがあったり、JCB保険サービスが付帯していたりしますので海外でもお得です。

6. まとめ

以上がおすすめのJCBカードでしたがいかがでしたか。おすすめのJCBカードは以下の通りです。

おすすめの「JCBカード」

- 還元率1%以上『JCB CARD W』『JCB CARD W plusL』

- 最もスタンダード『JCB一般カード』

- 女性向け『JCB LINDA』

- 20代向けゴールドカード『JCB GOLD EXTAGE』

- ステータスカード『JCBゴールド』

- 招待不要のプラチナカード『JCBプラチナ』

年会費無料でポイント還元率も高いおすすめのJCBカード

- 『リクルートカード』

海外旅行保険の充実したJCBカード

審査が不安な方におすすめのJCBカード

参考:デビットカード

デビットカードは審査なしで作ることができます。そのため、年齢などの条件さえ問題なければ誰でも作ることができます。

そのため、どうしてもクレジットカードが作れないという方にはデビットカードもおすすめです。

以上がおすすめのJCBのクレジットカードです。

あなたの年齢や生活に合ったJCBのクレジットカードを使って、今よりも便利でお得な暮らしができることを祈っています。

参考情報:JCBオリジナルシリーズカード一覧表

JCBが直接発行しているクレジットカード(JCBオリジナルシリーズ)を一覧表にしました。

| カード名 | 年会費(税抜) | ポイント還元率 | 申し込み条件(年齢) |

| 『JCB CARD R』 | 無料 | 2% | 18歳以上(高校生は除く) |

| 『JCB CARD W』 | 無料 | 1% | 18歳以上39歳以下(高校生は除く) |

| 『JCB CARD W plus L』 | |||

| 『JCB CARD EXTAGE』 | 無料 | 0.5%〜1.5% | 18歳〜29歳の社会人 |

| 『JCB一般カード』 | 無料(初年度、2年目以降条件を満たした場合)2年目以降

1,250円(条件を満たさない場合) |

0.5% | 18歳以上(高校生は除く) |

| 『JCB一般カード/プラスANAマイレージクラブ』 | 300円(初年度、2年目以降条件を満たした場合)2年目以降

1,550円(条件を満たさない場合) |

||

| 『JCB GOLD EXTAGE』 | 初年度無料2年目以降3,000円 | 0.5%〜1.5% | 20歳以上(学生除く)29歳以下 |

| 『JCBゴールド』 | 初年度無料2年目以降10,000円 | 0.5% | 20歳以上(学生除く) |

| 『JCBゴールド/プラスANAマイレージクラブ』 | 300円(初年度、2年目以降条件を満たした場合)2年目以降

10,300円(条件を満たさない場合) |

||

| 『JCBゴールド ザ・プレミア』(招待制) | 10,000円(初年度、前年100万円以上利用)15,000円(前年100万円未満利用) | 20歳以上(学生除く) で『JCBゴールド』を2年連続100万円以上利用など招待条件を満たした場合 | |

| 『JCBプラチナ』 | 25,000円 | 25歳以上 | |

| 『JCBザ・クラス』(招待制) | 50,000円※ | 0.5%※ | JCB OS(オリジナルシリーズ)ゴールドカード会員(一部の提携)の中から独自審査の上、選ばれた方※ |

※口コミ情報を元に作成。

コメント